ПО СТРАНИЦАМ «ДЕЛА СТРУСБЕРГА»

(Продолжение. Начало в № 27)

Высочайше учреждённый

|

|

Император Александр II |

27 мая (8 июня) 1870 года был Высочайше (то есть императором Александром II) утверждён Устав и образовано Акционерное общество для устройства банка в Москве под названием «Коммерческий ссудный банк в Москве».

Официально банк имел 26 учредителей — как юридических, так и физических лиц, в числе коих значились мануфактурсоветник Василий Бостанжогло, почётный гражданин Николай Бостанжогло, «московский 2й гильдии купец» Дмитрий Милиоти. Были в составе учредителей и весьма высокопоставленные господа: гофмейстер (придворный чин, обычно — управляющий дворцовым хозяйством; по Табели о рангах соответствовал V классу, то есть статскому советнику) барон Фёдор Бюлер, действительный статский советник (по Табели о рангах чин IV класса, соответствовал генералмайору) Николай Шипов, камерюнкер Двора Его Императорского Величества граф Владимир МусинПушкин, камергер Двора Его Императорского Величества Василий Шереметев. Все — почтенные и известные в определённых кругах люди, которым можно было доверить и дело, и деньги. Проблема была только в том, что ни у кого из них не было опыта банковской деятельности и этот нюанс скажется на судьбе банка самым пагубным образом.

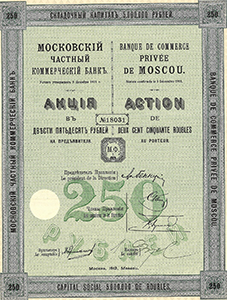

Уставный (или, как тогда назывался, складочный) капитал банка был определён изначально в три миллиона рублей: «Капитал сей собирается по подписке на 15000 акций, в двести рублей каждая, и может быть увеличен впоследствии посредством новых выпусков акций, по постановлениям общего собрания акционеров, с разрешения Министра Финансов».

|

|

Акция Московского |

Устав дозволял банку все основные банковские операции, но в свете обстоятельств, приведших к его краху, нас могут заинтересовать два первых пункта § 11 Устава, декларировавшего операции банка. Итак, банку, в частности, разрешалось:

«а) Учёт как русских, так и иностранных векселей [учёт векселя — операция по выкупу банком векселя у векселедержателя до истечения срока платежа по нему; обычно производится по цене, ниже указанной вексельной суммы. — А.Л.] и всяких других, на торговых сделках основанных, обязательств, назначенных к платежу не далее 9ти месяцев, равно представление к переучёту учтённых Банком обязательств и векселей.

б) Производство ссуд и открытие кредита сроком не долее, как на 6 месяцев: 1) под залог государственных процентных бумаг, акций и облигаций частных обществ, в размере не свыше 90% биржевой их цены; 2) по квитанциям транспортных контор, железных дорог и пароходных обществ на принятые ими для перевозки товары, не более 2/3 стоимости товаров, с тем, чтобы оные были застрахованы в указанных Банком страховых обществах не менее как на 10% выше ссуды и на срок, по крайней мере, одним месяцем более срока залога и чтобы полисы хранились в Банке».

Для понимания будущих событий следует отметить ещё один пункт Устава: «§ 25. Билеты Банка на внесённые в оный денежные вклады, равно акции и облигации Банка, принимаются в залог во всех присутственных местах и казённых управлениях по цене, которая будет установлена Министерством Финансов».

Управление текущей деятельностью банка осуществлялось Правлением и Советом.

Правление состояло из Председателя, трёх членов и директорараспорядителя. Правление избиралось общим собранием акционеров (в первый раз Правление избирали учредители банка). Членами Правления могли быть только крупные акционеры — член Правления должен был быть владельцем не менее ста акций.

В обязанности Правления входило ведение акционерной книги (сейчас это называется реестром акционеров), «правильное устройство делопроизводства и счетоводства Банка» и т. п. Весьма примечателен в плане будущих событий отдельный пункт (§ 33, п. «е»), который вменял в обязанность Правления «определение способов помещения свободных сумм Банка, на основании /…/ Устава, с ограничением притом Банка от убытков, и сохранение наличности касс Банка в достаточном размере, как для безостановочного удовлетворения требования о возврате вкладов и производстве уплат по текущим счетам, так и вообще для точного исполнения принятых Банком на себя обязательств».

Председателем Правления банка был избран Даниил Шумахер — в недавнем прошлом он был управляющим ломбардом, а затем стал московским городским головой. Любопытно, что в списке учредителей Коммерческого ссудного банка имя Д. Шумахера отсутствует…

Должностные обязанности и функции директорараспорядителя в уставе расписывались особо: «На Директорараспорядителя возлагается совершение сделок Банка на основаниях, установленных Правлением, ближайшее заведывание всем делопроизводством, счетоводством и отчётностью и ведение текущей переписки от имени Банка. Директор снабжается Советом подробною инструкциею, долженствующею служить ему руководством при исполнении всех возложенных на него обязанностей». Более того, директорураспорядителю запрещалось «вести торговые дела за собственный счёт, а равно и принимать участие в торговых действиях других лиц».

На должность директорараспорядителя был приглашён некий Григорий Полянский; уже с его подачи пост директора по зарубежным операциям в банке получил выходец из Царства Польского Густав Ландау (в те времена чаще встречался несколько иной вариант написания этой фамилии — Ляндау), который когдато имел собственную финансовую контору, а после того как она разорилась, вроде бы работал клерком в какихто банках.

Здесь уместно задать вопрос: как же так получилось, что на столь ответственные должности Правление банка назначило случайных людей с весьма неоднозначной биографией? Ответ очень простой: других не было. Ведь даже в числе учредителей Коммерческого ссудного банка не было ни одного человека, имевшего хоть какойто опыт банковской работы; для того времени это было в порядке вещей (впрочем, если вспомнить «лихие девяностые», то надо будет признать, что и в период ренессанса русского капитализма такое встречалось сплошь и рядом).

Устав банка оговаривал и пределы ответственности должностных персон: «§ 36. Председатель, Директорраспорядитель и члены Правления вообще не подлежат денежной ответственности по обязательствам Банка; за упущение при оценках и вообще за противузаконные действия, в ущерб выгодам Банка, подлежат личной и имущественной ответственности по законам». Хитро, правда? Получается, что те, кто принимает решения, за свои действия ответственности не несут, а «упущения при оценках» — формулировка расплывчатая, к тому же эти упущения ещё надо грамотно доказать, что, как показало дальнейшее развитие событий, оказалось не такто просто.

Что касается Совета банка, то по уставу он состоял из девяти человек, которых избирало общее собрание акционеров. Члены Правления заседали в Совете с правом совещательного голоса.

В обязанности Совета входило наблюдение за состоянием дел банка; ревизия (nota bene!) «чрез особо на каждый раз назначенных членов своих, действий Правления и подведомственных ему лиц, а равно поверка кассы Банка во всякое время, по своему усмотрению», «определение товаров и процентных бумаг, под залог которых могут быть производимы ссуды, а равно бумаг, которые могут быть приобретаемы за счёт Банка /…/»; «определение, кому из желающих пользоваться в Банке личным кредитом по учёту векселей, таковой может быть открыт и в каком размере»; «поверка, чрез избранную из среды себя Комиссию, годового отчёта и представление его на окончательное утверждение общего собрания с своим заключением» и другие. Таким образом, согласно букве устава, Совет представлял собой структуру, официально уполномоченную проводить проверки деятельности банка, но впоследствии выяснится, что одного этого было недостаточно.

Предусматривал ли устав Коммерческого ссудного банка возможность возникновения убытков и необходимости их компенсации? Да, предусматривал. Параграф 63 устава предписывал отчислять из годовой прибыли 5% в «запасный капитал». Далее, § 65 объяснял суть данного фонда: «Запасный капитал Банка, назначаемый для покрытия могущих быть по операциям его убытков, составляется из ежегодно откладываемых на сей предмет сумм /…/ и из процентов на оные». Запасный капитал должен был равняться одной трети складочного (уставного) капитала и в обязательном порядке вкладывался в государственные и гарантированные правительством ценные бумаги.

Весьма показательно то, что в случае полного израсходования запасного капитала банку разрешалось использовать в качестве резервных средств часть складочного капитала с последующей его компенсацией, но до определённого предела: «В случае /…/ уменьшения от понесённых убытков складочного капитала Банка на одну четверть, приступ к закрытию действий Банка и ликвидации обязателен /…/».

Устав предусматривал и участие главы финансового ведомства в судьбе банка: «В случае недоразумений, могущих встретиться при исполнении Устава, таковые решаются, по представлениям Банка, Министром Финансов». Запомним это…

Итак, директоромраспорядителем Московского коммерческого ссудного банка стал Г.М. Полянский, а директором по зарубежным операциям — Г.Я. Ландау. И Полянский, и Ландау явно имели тяготение к разного рода махинациям и, получив в своё распоряжение средства банка, почувствовали себя в родной стихии.

Западный фондовый рынок тогда был переполнен ценными бумагами различных акционерных обществ, появлявшихся как грибы после дождя, потому двум деятелям из России было где развернуться, тем более что ни соучредители Коммерческого ссудного банка, ни его вкладчики не оченьто разбирались в хитростях операций с акциями, облигациями и прочими инструментами рынка ценных бумаг. К тому же действовавшее тогда в России законодательство (как хозяйственное, так и уголовное) не было адаптировано к реалиям активно развивавшегося капитализма. Иначе говоря, бояться им было некого.

Возможно, рискованные фондовые операции и дальше пополняли бы кошельки двух махинаторов, работавших за счёт средств акционеров и вкладчиков банка, но в 1873 году начался первый настоящий промышленный и финансовый кризис, который продлился три года. По Европе прокатилась волна банкротств. Разорялись как промышленные компании, так и банки. Россия, успевшая интегрироваться в капиталистическое сообщество, впервые ощутила на себе разрушительную силу кризисов.

Пострадал и Московский коммерческий ссудный банк. Убытки банка в 1873—1874 годах составили 233 тыс. руб. Сумма для банка не критичная, и всё могло бы перемениться к лучшему, если бы не руководство банка. Выяснилось, что причина убытков была в мошеннических операциях Ландау — от имени банка он приобрёл в Германии 1500 акций, переоценённых более чем в 3 раза. Акции, как и следовало ожидать, упали в цене, а Полянский и Ландау получили солидный куш. Более того, факт понесённых убытков они скрыли от администрации банка. Дабы компенсировать убытки, они пошли на новые махинации.

(Продолжение следует)

Александр ЛОМКИН, иллюстрация из открытых источников, фото акции из личной коллекции автора